,在销量于国内创新药企业中保持绝对优势的同时,也迎来近年来最大亏损额。

百济神州2022年财报显示,公司全年实现营业收入95.66亿元,同比增长26.1%;净亏损136.42亿元,创历年亏损最大,较2021年的97.48亿元亏损再度扩大,累计未弥补亏损509.72亿元。

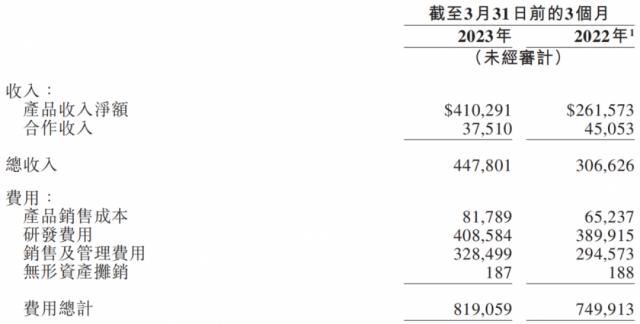

随后,公司发布2023年一季度报,显示业绩正在改善。一季度,百济神州实现主营收入30.66亿元,同比上升57.42%;归母净利润为-24.47亿元,同比上升14.64%;扣非净利润为-26.14亿元,同比上升8.64%。百济神州在财报中表示,第一季度亏损同比缩小,主要原因是公司产品收入实现快速增长,超过公司经营费用增速。

但公司在年报中也表示,未来可能需要获得额外的融资来提供运营资金,无法保证能够从经营活动中产生正现金流。

事实也证明,该公司仍在加大投入。财报显示,2023年一季度,公司经营费用从2022年同期的47.6亿元增至51.26亿元,其中,研发费用和销售及管理费用均同比上升。

自上市以来,百济神州的销售管理费用和研发费用,即使与国际上创新药商业化成功的Biogen、Vertex等“前辈”相比,也大大超过。这种靠持续“投入”筑起护城河的战略,能否应对国内外日益激烈的竞争,最终成功实现商业化,仍存在较大变数。

百济神州2023年一季度业绩状况

投入持续加大

百济神州于2010年10月成立,主要研发肿瘤创新药、用于癌症治疗的创新型分子靶向,以及肿瘤免疫药物的开发和商业化。目前,该公司是国内创新药领域四大龙头企业,于2016年、2018年和2021年先后在纳斯达克、港交所和科创板上市,也是国内唯一一家实现三地上市的创新药企。

由于创新药存在高投入、周期长和风险大的特点,亏损一直与创新药企业相连。数据显示2017年—2021年,百济神州净亏损分别为9.8亿元、47.46亿元、69.14亿元、113.83亿元、97.48亿元,整体呈攀升态势。2022年,百济神州净亏损达136.42亿元,创历年最大亏损。而近五年累计亏损额高达464亿元。

2023年一季度,百济神州业绩有所变化。财报显示,公司期内实现主营收入30.66亿元,同比上升57.42%;归母净利润为-24.47亿元,同比上升14.64%;扣非净利润为-26.14亿元,同比上升8.64%。公司在财报中表示,第一季度亏损同比缩窄,主要原因是产品收入实现快速增长,超过公司经营费用增速。

但若将2023年一季度业绩与2021年一季度的39.28亿元营收、3.31亿元的归母净利润相比,仍存不少差距,2021年也是公司产品大规模开始商业化的首年。

这么大的亏损,百济神州靠什么来正常维持运营?信息显示,百济神州自2013年获得天使轮后,又先后通过A轮、B轮融资,前三轮累计募资1.92亿美元。此后,公司通过登陆资本市场获得融资。2016年百济神州在美上市,IPO募资1.58亿美元,后又通过2次增发先后融资1.75亿美元和7.5亿美元。

2018年,百济神州在港交所登陆首发募资70.85亿港元,后通过配售方式二度融资27.8亿美元和160.8亿港元。2021年,百济神州于A股科创板上市,募资金额达222亿元。

根据财报显示,截至2022年年末,百济神州现金的期末余额为201.1亿元,现金及现金等价物的净增加额为-57.64亿元。公司在2022年报中表示,未来公司可能需要获得额外的融资来提供运营资金,无法保证将来能够从经营活动中产生正现金流。

为何销售费用那么高?

《投资时报》研究员注意到,2023年一季度报显示,百济神州的投入在继续加大。

2023年前三个月,该公司经营费用为7.37亿美元,较2022年同期增长7.68%。其中,销售及管理费用达3.29亿美元(约22.87亿元),较上一年同期增长约11.51%。

百济神州在财报中表示,销售与管理费用的增加,主要是因为员工人数的增加,其中大部分来自于商业团队规模扩大,以及包括市场准入和推广活动在内的外部商业费用的增加。2023年第一季度和2022年第一季度,百济神州销售及管理相关员工的股权激励支出分别为2.88亿元和2.41亿元。

与国内同行相比,百济神州的销管费用值和销管费用率基本不在同一个水平。以2022年为例,百济神州的销售管理费用达86.92亿元,销售管理费用率达104%,信达生物、再鼎医药、复宏汉霖紧随其后,分别为25.9亿元,17.9亿元和10.5亿元,销售管理费用率分别为63%、122%和51%。

不少业内人士认为,百济神州因市场更为全球化等特征,与国内同行存在较大差别,应该用国外的创新药企业的标准来衡量。但与国际创新药企业相比,公司的销管费用绝对值和销管费用率也都大大超出,一般企业在实现销售环节盈利年份的销售管理费用最多不超过6亿美元,销管费用率也集中在30%—70%之间。即使与Biogen、Vertex和Regeneron这三家由创新药晋升为生物制药(Biopharma)的企业相比,当初商业化爬坡成功时也远没有出现如此高的销管费用水平。

业界普遍认为,商业化是创新药企难度最高的一个环节。据了解,百济神州从一开始就选择了需要耗费大量资金的自建国内外销售渠道的方式,并在最初通过代理海外药企成熟药物来培育营销渠道和销售队伍。公开信息显示,2017年,百济神州与新基合作,接收新基在中国的运营团队,并同时获得ABRAXANE、VIDAZA和瑞复美的国内授权。在其自研的首款药替雷利珠商业化之前,百济神州的商业化团队已有2年新基药物的销售基础。

2022年报显示,百济神州的销售团队已达3500人,与其他国内创新药企业相比有更庞大的销售团队。其他创新药企业除信达生物有3000人销售团队外,其他都在1000人及以下。

研发费用高企

据2023年一季度报显示,百济神州前三个月经营费用再增高,也因研发费用的同比增长。

数据显示,2023年前三个月,公司研发费用达28.41亿元,与2022年同比增5%。公司在财报中解释,研发费用的增加主要来自员工人数的增长、对药物发现和临床开发投入的增加,其中包括在建立内部临床运营能力方面的持续投入;部分研发费用的增加已经与支付给临床研究机构的临床试验相关费用的减少所抵消。

此外,2023年一季度,公司研发相关的股权激励支出增加,达2.36亿元,去年为2.15亿元。

自立项之处,百济神州的研发思路一直是“best in class”,即通过借鉴进度领先潜力药物的经验教训,查缺补漏推出优于它的产品,通过后发制人的方式来抢占市场,以此来围绕核心要务构建护城河。

为构筑药物护城河,2017—2021年,该公司分别投入20.17亿元、45.97亿元、65.88亿元、89.43亿元和95.38亿元用于研发。2022年公司年报显示,当年公司研发投入超百亿,达111.52亿元,超过当年的年度营收。经测算,公司自2017年至2022年,共投入研发费用428.83亿元,近五年的研发投入也有408亿元。?

与国内生物制药和创新药企同行相比,百济神州的研发投入一直领先。2022年,相关统计数据显示,国内共有20家药企的研发费用超过10亿元,其中,在20亿元—50亿元区间的有11家。位列第二的恒瑞医药为48.87亿元,位列第三的中国生物制药研发投入达44.54亿元。即使与国外模式更为接近的创新药企业相比,百济神州在研发上的投入也堪称重磅。

但创新药企业的高风险,也并未能在百济神州身上完美错开。比如,公司在研发上投入巨大的替雷利珠,因PD—1在国内已出现严重内卷的状况,公司并未达到预期的销售效果。此外,公司花巨额资金和股权激励稳固人才,但也未能阻止2022年公司核心技术人员高管黄蔚娟,副总裁、大中华区市场营销负责人汪焰先后离职。

不少分析认为,百济神州自研产品,通过自建团队实现了较高的销售额,是国内创新药企突破性的成就。但公司销管费用和研发费用控制欠佳,导致公司需要比国内外同行更高的销售额才能实现整体盈利。如何在保证营收持续增长和产品竞争力领先的情况下,实现销管和研发费用的更好控制,或将是百济神州面临的另一重大攻坚难题。

声明:免责声明:此文内容为本网站转载企业宣传资讯,仅代表作者个人观点,与本网无关。仅供读者参考,并请自行核实相关内容。